“玩家不好找了。”

成本抬升、买量变难,这是当下游戏产品出海面临的一项最大挑战。

不过近期,找新用户这件事,似乎有了新的门道。

以往临近圣诞和新年,是海外游戏和其他消费品格外重视的一个阶段,通常也是新产品或是新版本上线的热门周期。最近葡萄君发现,“Q5”这个听着有些陌生的概念,正在成为一个近年新兴的年底营销节点。

随着新兴平台的发展,Q5 作为一个与圣诞和元旦重合、有潜力的年底周期正在浮现出来。一些第三方机构的观察会提到,它是一个吸引新玩家成本更低,更高效,对于游戏宣发运营有利的时段,但很多厂商对此还没有足够的认知。

事实上,此前某国产横版动作产品出海日韩、北美的过程中,就在 Q5 周期利用品牌广告拓圈,触及到了游戏潜在的玩家,同时也结合效果广告实现了品效联动的成果,下载成本降低了61%,并成功在日韩 App Store 免费榜登顶。

按理说一年只有4个季度,这Q5又不能让我们平白多出3个月,它真的有那么神奇,能造出一个新节点让更多游戏从中受益吗?

01Q5 到底是什么

Q5 是什么?

单从字面意义上看,这个名字有点打破常规认知,不过它并不代表新的季度。具体而言,Q5 通常指的是Q4 末尾到第二年初的这一段时间,主要是圣诞节后的12月中下旬到1月中下旬的一段营销周期。

Q5 是怎么产生的?在我看来,这有点像是一种“人造的”节点。就好比双11、618,原本并不是什么特殊的日子,商家宣发、用户参与,经过数年积累之后,慢慢形成了一种新的群体习惯,进而形成了新的营销节点。

海外投放上也是类似的道理,如果说购物节是商家/平台希望开拓新的战场,那么Q5就是在既有的节假日基础上,发展而来的另一种营销-消费周期。广告主对流量有需求,用户在这一段时间内有特定的行为习惯,一个区分于自然时间的阶段,也就逐渐形成了。

以往 Q4,对于很多海外品牌、消费品而言,也是新品上线、宣发营销的重要周期。而因为和重要节假日重合,在欧美等市场,用户也会更愿意在游戏等文娱产品中投入时间,并为之付费。

按照传统印象,Q4 的节假日过后,人们的消费应该会整体放缓。

但是 Smartly.io 的研究表示,Q5时期消费者依然会继续购物,只是消费心态有所变化,此时更多的是一种新年前后的背景下 “Why Not”的思维模式,更乐于尝试新的东西。所以这个时期其实有利于商家推出新品、推销订阅模式的续费等等。

与此同时,经历过传统 Q4 这一个激烈的广告轰炸期之后,到了 Q5,电商等众多广告主、品牌方的宣发动作有所放缓。这一阶段,买量的成本也会有所下降。CPM、CPI 等数据的走向,会呈现出对于游戏产品比较友好的态势。Pangle 广告平台统计的数据显示,这一周期内安卓平台的 CPI 会下降10%~20%,iOS 的 CPI 则会下降20%~30%,snap.com 的追踪也指向了相似的结论。

这样一来,Q5 自然也就成了一段时间虽短但可以被游戏厂商抓住的节点。

02游戏产品杀入 Q5,真的有效果吗

当然,如果单纯是 CPM 走向友好、买量成本低,就说“游戏厂商应该重视 Q5”,或是“游戏应该在 Q5 加大营销力度”,这样的结论未免武断。

Q5 听起来有一些机会,但实际上是不是真的靠谱呢?游戏产品在这个周期加大投入,可行吗?

我分别找不同业务方向的从业者简单聊了聊,一位发行的从业者告诉我,他们这个阶段会倾向于收缩、复盘产品这一整年的表现,因为在他们看来此时电商的营销力度很大,大盘流量竞争依然激烈,他们不会选择在流量成本高的时候出击。

另一位市场方面的负责人则认为,尽管他们在投放节奏、力度上主要看自家产品所处的阶段,不太会根据时间周期特意调整,但他依然觉得 Q5 有不错的流量机会,而且认为游戏和电商在这个阶段的买量不怎么冲突。一边属于平台经济,另一边则是要寻找高价值用户。

还有一位第三方平台的朋友跟我分享了他的观察,Q5 此前还是比较多见于电商的营销,游戏这一边体现得不是很典型。游戏在这一时期的应对,会和国内双11节点有些类似,有人选择抢量,有人选择规避。

三位不同的从业者,给出了三个方向的答案。可见这个时段确实有机一些潜在的机会,但也需要谨慎评估,不是一个可以“无脑上”的周期。

认为有利的判断,从更宏观一点的数据和观察也能看到理论支撑。

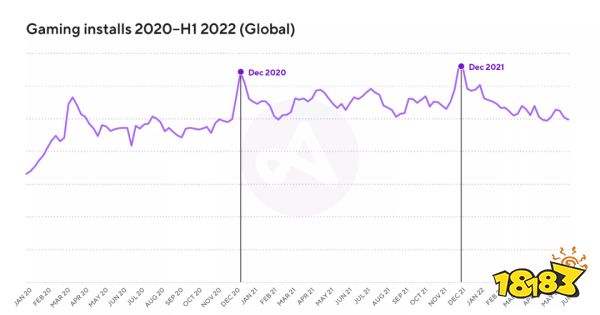

比如 Adjust 和 Counterpoint Research 此前一两年的观测数据都显示:一些游戏安装在 Q5 有显著增长,用户使用时间也有对应上涨;数据还显示,12月、1月也分别是 IAP 游戏下载、收入最多的时段。这不难理解,贴近节假日,玩家、潜在用户往往也有更多的时间和精力。

81%的 TikTok 用户表示,计划在 Q5 使用 TikTok 的时间会保持一致甚至更多;67%的 TikTok 用户提到,他们可能会在 Q5 花费相同或更多的时间下载 app;61%的 TikTok 用户称,在 Q5 这段时间里他们会用相同或是更多的时间来玩游戏。

与此同时,针对今年 Q5,目前45%的 TikTok 用户有手游付费的计划,51%的 TikTok 用户打算购买游戏设备。

Adjust 的数据也表明,此前2020到2021年的同一时段,全球游戏的安装量迎来了高峰。

在部分市场,换机潮往往也集中在 Q4、Q5 阶段,随着《原神》《崩坏:星穹铁道》等一系列大体量游戏的走红,游戏对硬件配置的要求越来越高的当下,这也让重度产品的用户触达、扩圈有了更好的基础。

数据可以指出趋势、可能性之类的背景,但讨论游戏是否选择 Q5,还是要看到有产品从中获益这样更具体的案例,才有说服力。

比如《忍者必须死》在出海日韩、北美的过程中,就抓住了这个周期的机会,在获量和拓圈上见到了一些成效。

在海外上线前,他们和很多国产游戏一样面临着缺乏海外知名度、短时间内起量难的问题,怎么用最有效率的方式提升曝光,是产品在这个阶段最直接的挑战。

《忍者必须死》在 Q5 的做法是选择有社群聚集、内容丰富的平台。他们在 TikTok 创建了游戏同名的话题标签,持续发布了大量内容,并结合达人的推广向外传播,在大推期间播放量超过393万,每日平均播放超过54万,覆盖了相应的目标受众。

同时,针对海外玩家缺乏认知的问题,他们也在重点市场制定了更本地化的宣发主题,像是在美国市场用“Be A Ninja Hero”的主题来强调英雄主义,在日本市场则凸显忍者元素的和战斗、跑酷玩法的结合,用这样的方式分别去贴合不同地区的用户偏好。

根据 TikTok for Business 的数据,《忍者必须死》在美国市场实现了3857万的曝光,CPA 降低了61%。最终上线时,游戏在日本 Google Play,以及日本和韩国的 App Store 都登上了免费榜榜首,也在欧美多个地区的冒险游戏分类榜单 Top 10。

你看,Q5 这个时间段内,的确有一些游戏能结合自身的品类特点和“档期优势”,取得一些预期之外的成绩,只不过这可能需要一点前置条件。

03面对新节点,该怎么抓住机会

怎么判断自家产品要不要杀入 Q5 的档期,又该怎么利用这一段周期呢。

首先从外部环境来看,自然需要明确目标市场和用户的特点,结合自身和产品的节奏。

具体来讲,比如是不是要和一些大品牌正面刚这个周期。Adjust 的观察显示,Q5 的预热期往往是大多数品牌投放抢量的集中阶段,而进入到 Q5 当中,小体量的 app 更容易以一种高性价比的花费,来吸引到自己的用户,相当于用较小的投入来换取更大的声量。

我们在前面也提到,这个阶段用户乐于尝试新的东西、更新订阅等等。基于这一点,Adjust 建议开发商,可以在这个节点上设置新的订阅项目,更新季节性/赛季性内容以及 Battle Pass 类的付费项,这些往往都在手游社区比较受欢迎,在 Q5 体验到了高性价比的付费项之后,用户可能会继续订阅。

其次是品类适配性的问题。TikTok 平台的广告数据表明,品类上来看,Q5 相对比较适合轻中度的产品,像是三消、模拟经营、派对游戏以及 RPG 等等。在 Q5 期间,这些品类的安装、付费成本都有明显降低,从而更容易在大盘中占据优势。

当然,这倒不是说其他品类就没有机会,比如在 TikTok 上做相关的投放营销时,只要利用好平台特性,同样能在这一阶段的营销竞争里抢得先机。

TikTok for Business 提供的各类工具,给新加入的厂商提供了突围的机会。像是 SAN 的自归因对接功能,能让游戏厂商更好地评估平台价值,以便适时调整接下来拿什么素材来宣传,或是游戏营销主打什么重点。

TikTok 在今年也推出了针对 iOS 的广告优化,比如在信息流中播放广告视频时,会添加新的 iOS 动态广告样式,这会让比较感兴趣的iOS玩家下载安装更便捷,避免在获取过程中流失。

今年 Q3,对于 iOS 推广目标 TikTok 使用了新的融合模型,相比过去,新模型会利用收集到的站内用户行为信号。有更多用户行为数据的支持,新模型能给厂商提供更强的预测能力和信号利用效率。近期 iOS 应用解决方案的迭代,也带来了 71% 的 iOS 应用 SKAN CPA 成本下降。

在大推期,MAI 大推模型能帮助游戏更高效地来做投放,比如快速跑量、低成本低获取用户。《马赛克英雄》在日本市场就通过预注册的投放、弹窗设置的优化实现了高于全渠道平均水平30%的预约量;《三国志幻想大陆》在韩国发行时,通过 iOS MAI 融合模型、借助工具的优选流量,在首日达成了更高的 ROI。

TikTok for Business 提供的这些工具里,让我印象深刻的是 Pangle 的变现解决方案,不仅针对各个游戏品类设计了不同的投放方向,也事无巨细地列举了产品对应的各种指标,从展示次数、频率到整体的策略组合。

海外投放进化到现在,TikTok 等各个主流平台都已经有自身一套比较完备的辅助体系,并且在持续更新迭代。这也为什么他们较早地提出了游戏厂商可以考虑重新审视 Q5 这段周期。

我们以往报道过的、能进入海外市场头部的产品,除了玩法有竞争力,通常也都在市场策略上一些差异——比如新兴题材带来的买量优势,或是副玩法引领的错位竞争等等。而这些市场策略,往往也都是他们敢为人先的决定。

眼下 Q5 这样一个有机会也有风险的新周期慢慢浮现出来了,能否把握好这个尚未进入主流视野的时段,或许就能决定,产品能不能在出海竞争里的一点先发优势。

诚然,这个周期还有不少因素仍待验证,此前确实从中受益的,只有《忍者必须死》等少量的产品。而今年年底到明年年初的海外市场,说不定会有更多让人惊喜的新面孔冒出来。